3D打印产业洞察和投资逻辑:变革传统工艺,市场蓝海可期(2)

时间:2023-08-21 15:17 来源:南极熊 作者:冯驿 阅读:次

下游:应用场景

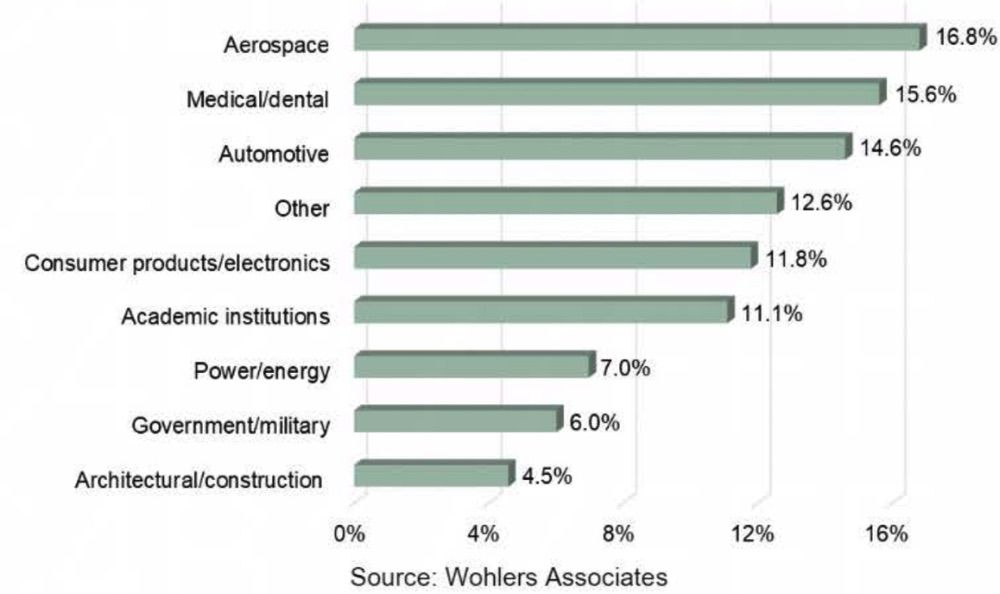

全球增材制造的应用场景集中在航空航天、医疗、汽车等领域,在我国增材制造的落地场景更加集中在航空航天,2021年航空航天贡献整个我国增材制造58%产值。

图:2021年增材制造的下游应用领域(来源:Wohlers Associates)

航空航天

根据Wohlers Associates数据,2021年航空航天增材制造市场规模25.61亿美金,同比增长30%。增材制造在航空航天领域仍有较大渗透空间:根据波音发动机制造商赛峰集团,3D打印制造零部件未来占航空发动机零部件的25%,目前整体渗透率0.19%左右。

根据华泰证券的预测,假设在悲观(3%)、中性(5%)、乐观(10%)情况下机身结构件和起落架中增材制造工艺部件的渗透空间,2021-2030年我国军机增材零部件市场空间分别为152.66/254.44/508.87亿元。

图:航空发动机成本结构占比(来源:华泰证券)

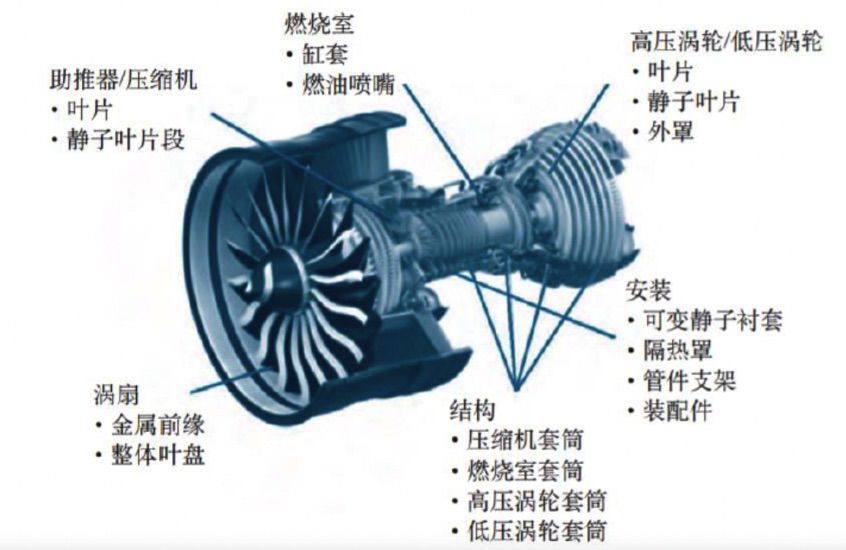

增材制造在航空航天中的应用场景包括航空发动机、无人机、商业航天运载火箭等,根据华泰证券的预测,增材制造在航空航天领域长期的渗透情况为:导弹>发动机≈军机。增材制造零部件相比传统的铸造、锻件零部件,在静强度和结构复杂度方面具备明显优势,但在材料疲劳强度方面存在劣势。

-

对于军机来说,锻造工艺现阶段比增材制造更合适:军机本身服役周期长,飞行环境恶劣,因此需要高静强度、高疲劳强度的零部件,同时由于军机机身主要以大锻件为主,零件形状构造相对而言不复杂,因此军机机身结构件更适用于锻造工艺

-

对于航空发动机,结构复杂的零部件对增材制造适用度更高:由于本身工作条件恶劣,虽然更换维修周期短,但为确保维修间隔之间部件疲劳稳定性高,因此航发零部件同样需要高静强度、较高疲劳强度的性能,同时航空发动机核心机部段构型复杂,因此航发零部件对铸造、锻造和增材制造的适用度都较高;由于航空发动机中较大比例的材料为高温合金,高温合金用量占发动机总重量的40%~60%以上(涡轮盘、涡轮导向叶片、燃烧室和加力燃烧室),高温合金由于普遍存在的焊接性能差的特点,也间接影响了航空发动机增材制造件的渗透率天花板。

-

导弹对于增材制造工艺的适用度较高:由于其是一次性耗材,因此对材料疲劳强度要求相对不高,而对零部件的静强度和结构复杂度要求较高,因此对增材工艺适用度较高。

图:航空发动机可用的金属直接增材制造零部件(来源:华泰证券)

增材制造工艺在航空航天的应用价值不容忽略,主要体现为通过合理的结构设计使得飞机减重,进一步降低成本,同时增材制造为复杂拓扑优化构型的制备提供了新途径。根据美国nTopology公司官网,公司与美国空军航空技术学院(AFIT)合作,采用Inconel 718镍合金增材制造技术制备了Cubsat立方卫星的三维点阵支架,相比于传统的铝支架结构,整体减重50%,零件数量从150件缩减到25件,结构刚度得到了显著提升。根据Fraunhofer IWS, Annual report,Thales Alenia Space公司与欧洲航天局(ESA)合作,开发了一种适用于异形承力结构的三维点阵填充算法,并通过增材制造应用于可展开太阳能帆板结构。相比于传统结构,该结构重量减轻了80%,零件数减少了90%,制造成本降低了75%。

医疗

3D打印在医疗领域的应用包括:个性化植入体、批量种植体、牙科等。

-

增材制造的个性化植入物应用领域广泛:应用在整形领域,可用于增强面部或身体形状的植入物,通常由聚合物和硅树脂制成;也可以在口腔颌面外科手术后使用个性化钛板将骨节段固定在预定形状和患者匹配的植入物以替代颞下颌关节;另外,在骨科手术中,可以使用钛植入物,用于替换因外伤或肿瘤而丢失的骨质缺失部分。代表公司如Neurological

surge,植入颅骨成形术以替换颅骨中缺失的骨骼。

-

增材制造应用在批量种植体生产中最常见的应用是:采用钛合金或聚醚酮酮 (PEKK)

制成的脊柱融合装置(称为脊柱融合器);由钛合金(通常为TC4)和钴铬合金制成的髋臼杯(称为髋杯);由钛合金制成,轴承表面通常由聚乙烯制成的胫骨底板,即全膝关节置换的胫骨;以及由钛合金制成用于四肢的间隙填充楔形物。

增材制造应用于牙科可用于制作铸造冠、桥和内冠的模型,当前3D打印在口腔医疗渗透率较低,2020年渗透率不到2%,市场规模19亿美元。Stratview预计2026年全球口腔增材制造市场规模将达到86亿美元,6年复合增速为29%。代表公司包括Align Technology 等。

其他

3D打印用于模具制造:模具的特点是制造流程复杂,制造需求差异大,一次制作批量少。3D打印一方面可以加速模具成型时间,降低全生命周期成本。以百事可乐为例,其生产的可乐包装瓶模具,使用传统制造方法加工前后需要6周左右,3D打印技术可以保证一套完整的模具在12个小时内完成,成本方面单套1万美金可以缩减为350美金。全周期成本降低96%。另一方面,3D打印技术提供随性冷却水道,确保制品在冷却过程中形变程度较小。随性冷却水路完美利用3D打印在复杂的管路制造方面的优势,使得制品在冷却过程中降低15-90%的形变度。

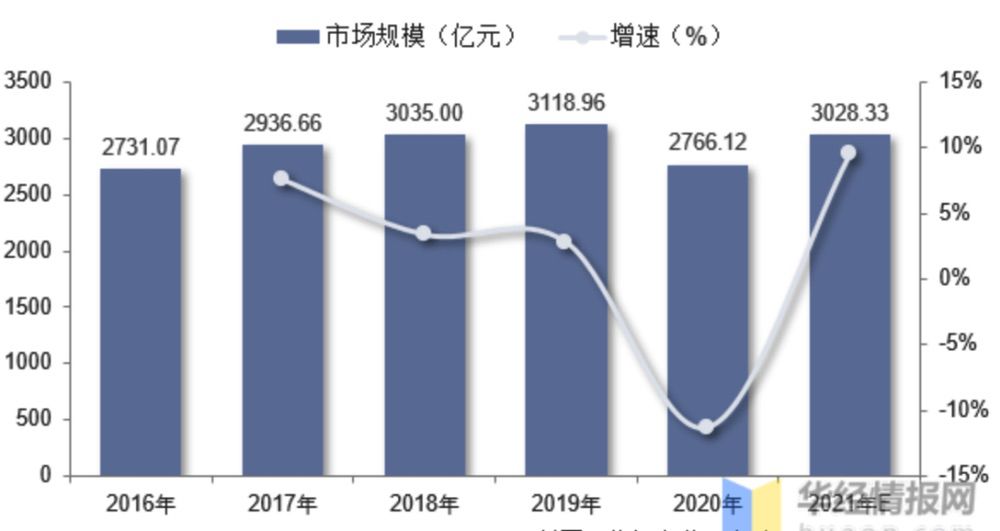

图:中国模具市场规模和增速(来源:中国模具工业协会)

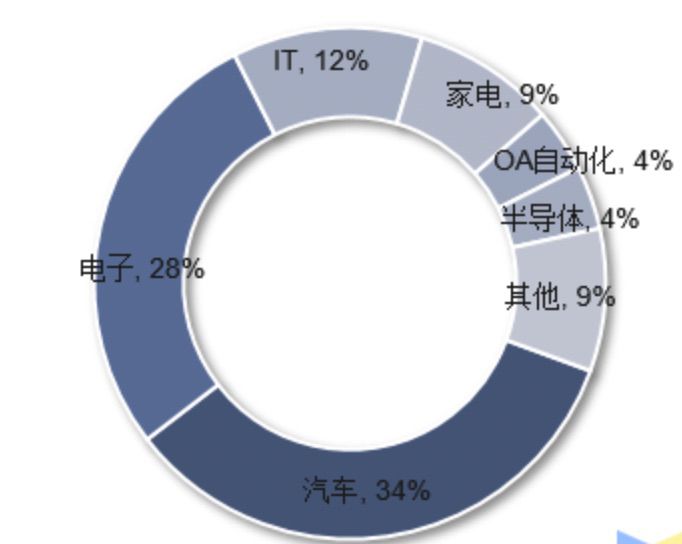

图:模具下游应用场景(来源:中国模具工业协会)

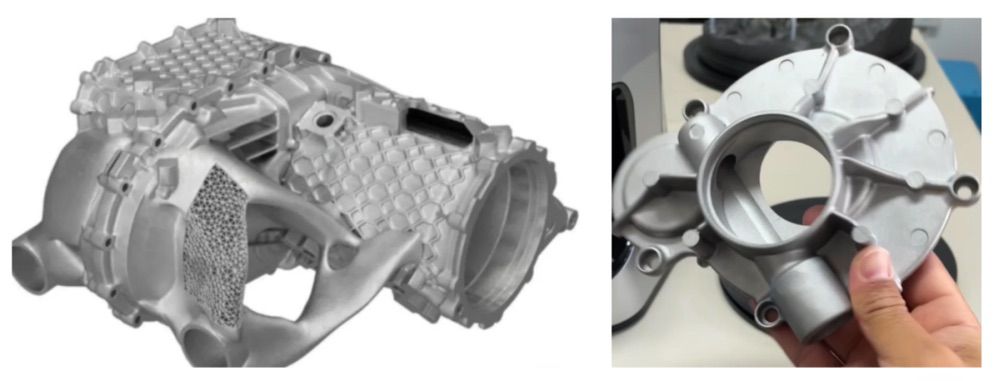

3D打印用于汽车开发:对于动力总成的开发,可以使用增材制造研发发动机和变速箱部件,例如3D打印涡轮增压器、3D打印变速箱壳体等,目前德国Robert Hofmannn已经为德国大众用轻质铝合金打印了全功能的发动机气缸体。对于电器的开发,3D打印可以实现车身控制模块的支架设计验证,通过静态分析和实车安装发现问题,优化零件结构设计,提升零件强度和可制造性,进一步提升产品成熟度。

图:增材制造汽车行业应用

此外,3D打印也逐渐在探索应用于电力和能源领域,用于改进风力涡轮机、电池、离心泵叶轮等的性能和交付周期。

图:增材制造电力能源行业应用

六、海内外公司分析

增材制造的行业巨头扩张方式主要有两种:

一是单一设备制造商通过产业链整合,向系统解决方案提供商转变。Stratasys和3D Systems分别通过全球并购,收购专用材料生产商、软件开发商、3D扫描仪制造商、服务提供商等数十家企业,打造完整产业链。

二是大型用户企业直接布局增材制造领域,从用户向装备制造商或服务提供商转变。GE通过全球并购实现从增材制造应用向增材制造装备及服务供应商转变。GE公司2010年开始布局增材制造技术,通过不断并购实现从增材制造用户方到服务提供方的转变。2016年,GE公司成功收购瑞典Arcam公司和德国Concept Laser公司,成为金属增材制造领域的佼佼者,并在航空发动机领域实现了增材制造零部件的规模化应用。

领先的增材制造公司一直积极参与并购来扩张规模:3D Systems 收购了 Titan Robotics,Markforged 收购了 Digital Metal。AM 软件公司也在被收购,例如 AM 系统制造商 Carbon 收购了 Paramatters。大型 AM 软件提供商 Materialise 收购了 Identify3D。甚至长期的竞争对手 MakerBot 和 Ultimaker 也在桌面 3D 打印领域联合起来。

海外公司发展

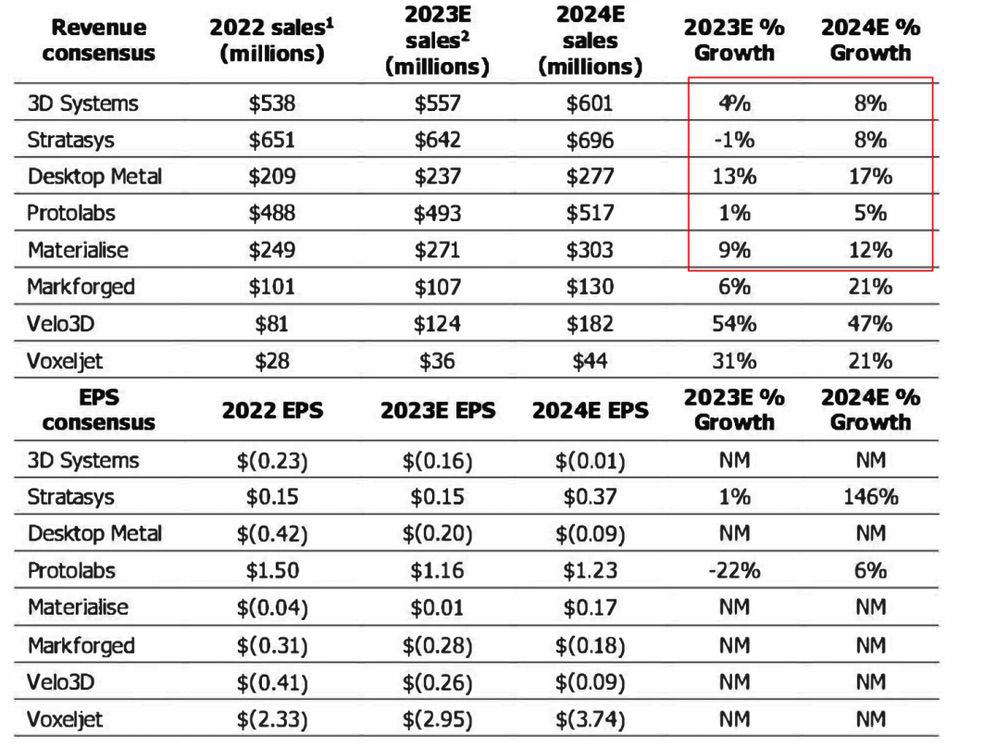

海外增材制造公司股票在 2022 年普遍大幅下跌,估值在 2023 年开始回升:海外公司中3D Systems 和 Stratasys 是市场市值较大的公司。3D Systems 的股价在 2022 年初为 24 美元,2022年下跌约 66% 至 7 美元。其他增材制造公司在 2022 年也出现了类似的趋势,Stratasys 股价下跌 52%,Desktop Metal 下跌 73%,Markforged 下跌 78%,Velo3D 下跌 77%。表现不佳的主要原因是利率飙升打压了成长型的股票,此外,零部件短缺造成的供应链中断、持续通货膨胀导致投入成本上升,以及许多终端市场的需求疲软也导致了股价的下跌。大部分上市公司的股票在2023年3 月份上涨:3D Systems 上涨 54%,Stratasys 上涨 20%,Desktop Metal 上涨 65%。

财务表现方面,头部公司营收增速不高,很多公司处于亏损状态:Stratasys 2022 年的收入为 6.51 亿美元,比 2021 年的 6.07 亿美元增长 7%。3D Systems 2022 年的收入为 5.38 亿美元,比 2021 年的 6.16 亿美元下降 13%。很多公司处于亏损状态,主要是由于公司处于成长期需要进一步投入资金或者运营效率导致。

表:海外公司收入利润情况

国内上市公司表现市值表现方面,国内上市公司市值保持持续上升。铂力特上市首日市值51亿元(2019年7月22日),截止2023年8月2日市值195亿元,上涨282%。华曙高科上市首日市值128亿元(2023年4月17日),截止2023年8月2日市值为141亿元。行业受益于军工订单上涨和增材制造的产业化进程推进,两家公司均处于高景气度,公司市值持续上涨。

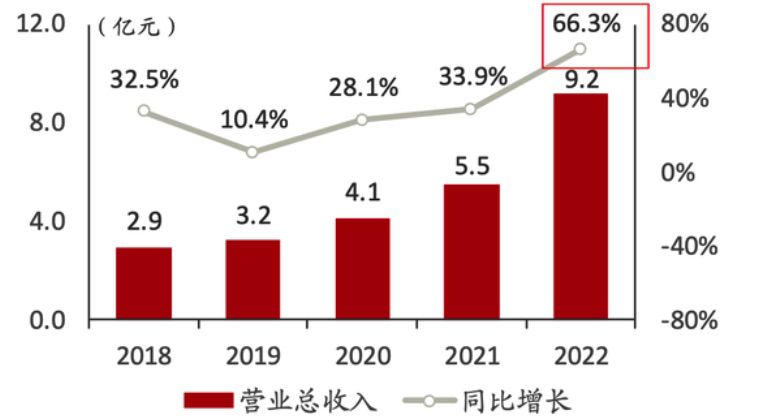

财务表现方面,国内上市公司营收持续保持高速增长,近两年处于盈利状态:铂力特 2022 年的收入为 9.12 亿元,比 2021 年的5.49亿元增长 66.11%。华曙高科2022 年的收入为 4.52亿元,比 2021 年的3.32亿元增长36.42%。两家公司均连续3年保持较高增速,最近两年公司规模逐渐扩张,盈利能力也呈现向好状态。

表:国内公司收入利润情况

铂力特公司研究

铂力特公司成立于2011年,其核心技术团队从 1995 年即开始从事金属增材制造技术研究工作。2012年发现SLM市场前景较好,随即引进三台 EOS 激光选区熔化设备,进行复杂精密结构激光选区熔化工艺技术研究和产品工程化应用研究工作。2014 年走向商业化,公司自主开发的商用化激光选区熔化设备 S300 设备研制成功。2015 年,公司成功研制出高精度、高稳定性的激光选区熔化设备 BLT-S310,并通过空客公司设备认证。2017年开始进行金属增材制造专用材料批量生产设备与工艺研发,并于 2018 年,建立了高品质球形金属粉末试验生产线。

公司团队背靠西工大,企业具备较为成熟的“产学研”合作体系。技术研发方面,公司 2018 年联合 西北工业大学等高校院所专业设计团队成立铂力特协同创新研究院,依托自身工艺与设计 经验积累及学术前沿成果,面向用户提供基于增材制造的产品设计优化服务及设计方法培训。

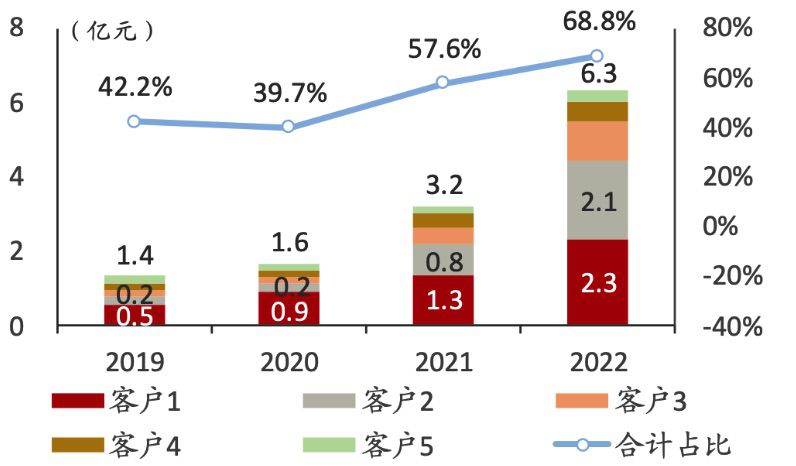

客户方面,公司面向客户行业包括航空航天、工业机械、能源动力、科研院所、医疗研究、汽车制造及电子工业等,公司在航空航天领域,市场占有率较高 :已经覆盖客户包括中航工业下属单位、航天科工下属单位、航天科技下属单位、航发集团下属单位、中国商飞、中国神华能源、中核 集团下属单位、中船重工下属单位以及各类科研院校 。2020~2022 年,公司前五大客户营收占比自 39.7%提升 29.1ppt 至 68.8%。

图:2019-2022公司前五大客户销售额和占比(来源:公司公告、民生证券)

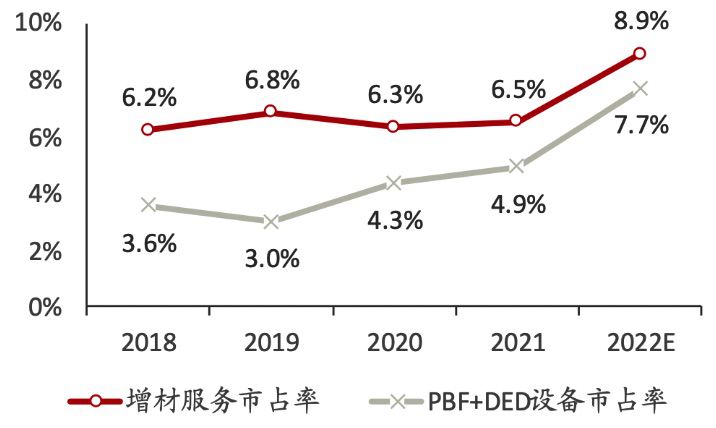

图:2018-2022铂力特市占率(来源:公司公告、民生证券)

产品方面,公司面向客户提供设备、服务、材料等多种产品。市场占有率呈现逐年提升趋势。

-

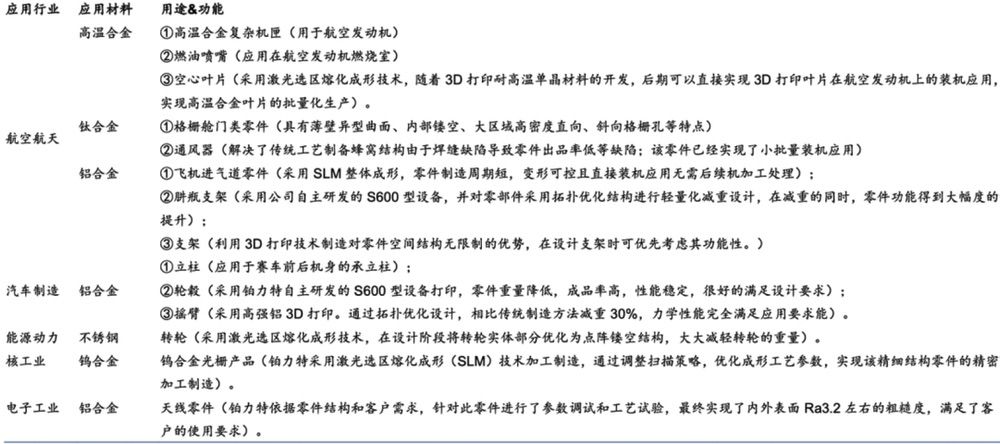

设备类:公司SLM设备应用在载人飞船引擎中,冷却道、喷油嘴和节流阀等结构的复杂程度非常高的产品中,其他激光同步送粉、电弧熔丝等路线也保持积极关注和布局。

-

服务类:公司已经在航空航天、汽车制造等多个领域提供定制化产品交付。

-

材料类:公司已经成功开发多个传统牌号的钛合金和高温合金材料, 同时,公司自主研发

TiAM1、AlAM1、TC18、In738、K452 等 10 余种专用粉

末材料,解决了传统牌号材料成形沉积态残余应力高、工艺适应性差、打印开裂 等问题。2022 年已完成 10 条增材制造专用高品质金属粉末生产线建设

。

图:铂力特金属增材制造产品案例(来源:招股说明书、华泰证券)

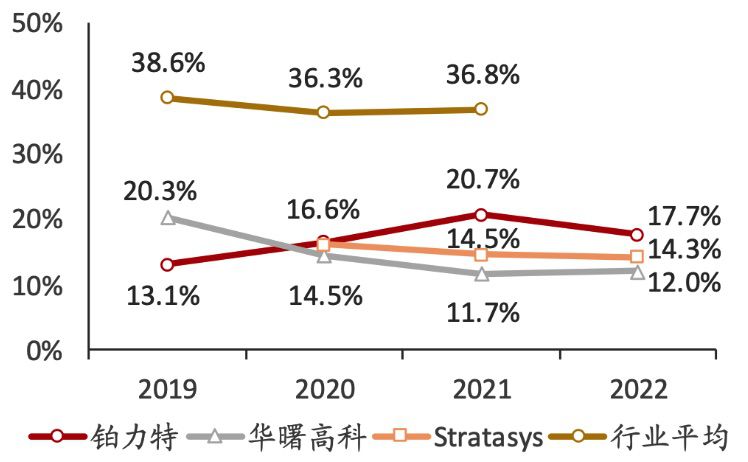

财务表现方面:2022年之前公司收入增速维持在30%左右,2022年公司收入大幅增加达66%。在收入构成中,航空航天占比60-70%,收入模式主要为打印产品和打印设备。2019~2021 年增材制造行业平均研发费用率连续三年超 36%,高研发费用率主要由于行业仍处于高速发展期,部分公司仍处于发展初期,研发投入相对较高。

图:铂力特金属增材制造产品案例(来源:招股说明书、华泰证券)

图:增材制造公司研发费率(来源:Wohlers Associates)

未来铂力特计划全产业链布局增材制造:围绕金属 3D 打印服务、设备、打印用原材 料、零件创成设计与技术服务等构建完整的产业生态链 。同时聚焦金属、全球化、规模化:聚焦金属 3D 打印主航道,实现让金属 3D 打印走进千万家工厂的愿望,并 进一步促进制造业的转型升级,使公司成为全球领先的增材技术解决方案提供商。 持续降低增材制造成本、探索技术突破:一方面在技术研发领域公司将不断加大研发投入,实现新的突破,积极探索行业需求与技术前沿。从零件结构、材料、尺寸、性能等方面持续攻坚克难,并不断丰富工艺技术路线,保持技术先进性,形成系统长久的企业核心竞争力。另一方面,在工程应用及产业化方面,由工艺、装备和材料构成的产品解决方案, 追求很好的批产稳定性、质量一致性、具有竞争力的经济性以及环境友好性。要为各个 应用领域或场景,提供最佳的解决方案,持续降低成本和提升效率,让金属 3D 打印尽快地成为基础性的制造方法,以带来更大规模的应用。

七、投资逻辑

对于增材制造领域公司的投资布局,核心关注三个维度:

技术层面:①关注切入的技术路线成熟度:技术路线处于概念验证阶段、首次使用验证还是已经投入产业化,不同的成熟度影响了技术路线的风险 ②关注技术路线本身的难度:不同路线对核心零部件、工艺、材料、软件的要求不同,决定了实现的难易度不同,难度高的技术路线实现的时间周期更长,壁垒也更高 ③关注技术路线在特定场景中的唯一性:同一个场景可能多个增材制造技术路线都可以打印交付产品,也可能面临传统工艺铸造、锻造等竞争,如果公司可以找到该技术路线有明显优势的场景,且其他工艺技术没有办法解决或者优势不够突出,这样的场景是最容易商业化的。

商业化层面:技术是否能够商业化核心是成本和效率的优势有多明显。商业化能力一方面可以关注切入场景的市场容量:切入的是研发试制阶段还是批量化生产阶段?如果是批量化生产阶段,零件需求量多少?另一方面可以关注所选行业(航空航天、工业、医疗、消费等)是否有明显的需求和起量势能,例如航空航天小批量出货的场景很多,和增材制造的技术特征天然适配,受益于航空航天订单起量,切入该场景的3D打印需求增速也很明显。工业领域则增材制造渗透率更低,目前部分场景已经实现成本持平,未来有仍有较大渗透空间。

公司层面:①关注公司切入的产业链位置:是否在产业链中处于强势地位且有足够话语权 ②关注公司是否为行业头部:对于设备类的厂商,头部的2-3家更容易形成品牌效应和规模优势 ③关注团队的组织效率、创始人对于行业的理解和公司战略的把握。

(责任编辑:admin)

最新内容

热点内容

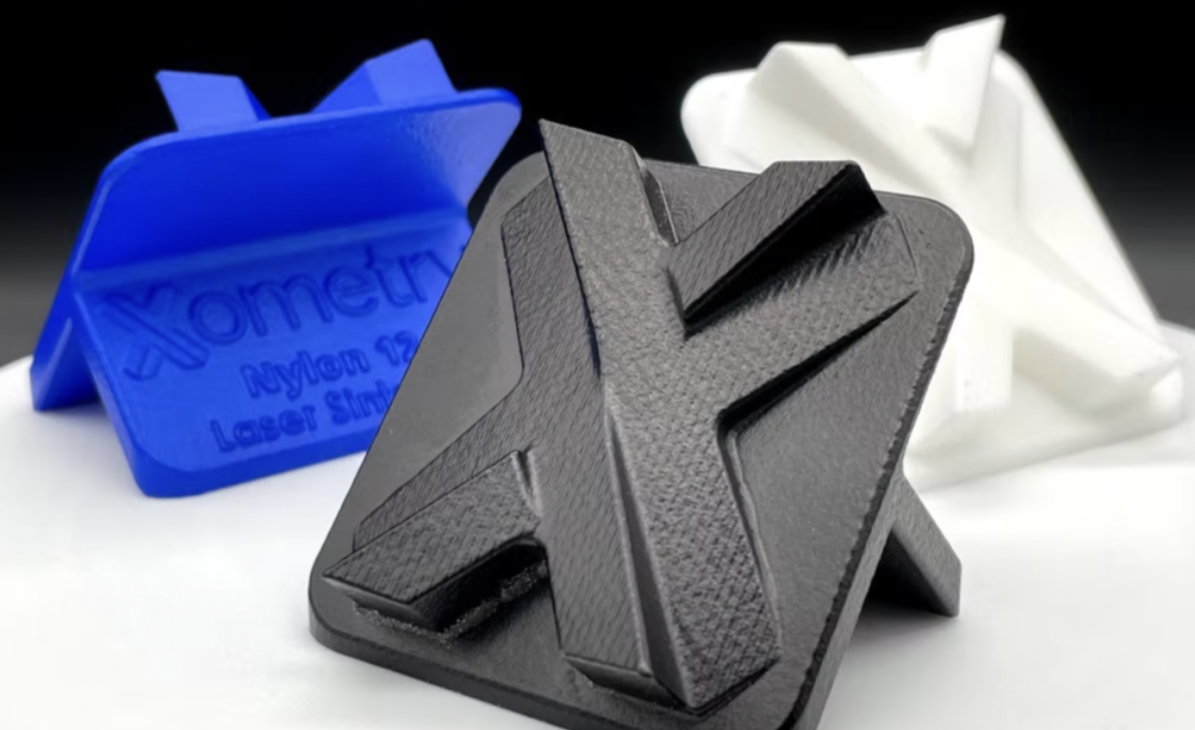

2024年Q4 Xometry3D打印市

2024年Q4 Xometry3D打印市 AI 时代:3D打印行业的变

AI 时代:3D打印行业的变 计划2028年达成15条产线,

计划2028年达成15条产线, Phase3D与TNSC联手重塑日

Phase3D与TNSC联手重塑日 Velo3D在战略评估后,新任

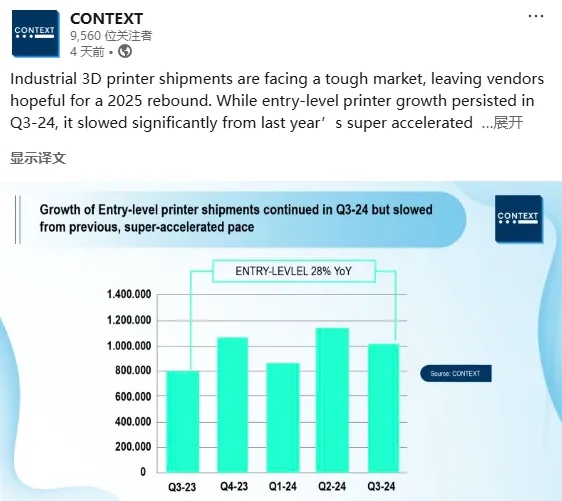

Velo3D在战略评估后,新任 入门级爆发,工业级“降温

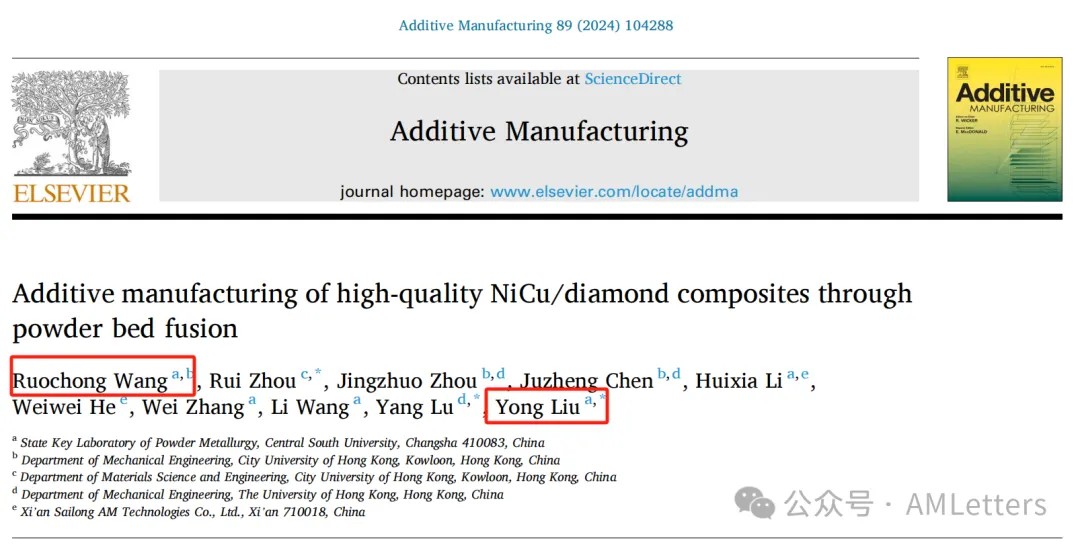

入门级爆发,工业级“降温 中南大学在增材制

中南大学在增材制 美国应用科学技术

美国应用科学技术 2023年美国3D打印

2023年美国3D打印 浅谈3D打印技术的

浅谈3D打印技术的 据SmarTech评估,

据SmarTech评估, 12位福布斯技术专

12位福布斯技术专